2022/01/25 7:32 JST投稿

【米国】

米ドル円(USDJPY) 113.98-113.98 (円)

ユーロ円(EURJPY) 129.00-129.01 (円)

ユーロ米ドル(EURUSD) 1.1318-1.1318 (米ドル)

ポンド円(GBPJPY) 153.69-153.70 (円)

ポンド米ドル(GBPUSD) 1.3484-1.3485 (米ドル)

1月24日のニューヨーク外国為替市場の主なトピックスは、ウクライナ問題への懸念や早期の金融政策正常化への警戒感の高まりからリスク回避のリスクオフの動きが優勢だった。連邦公開市場委員会(FOMC)を前に様子見の姿勢も強まった。

ユーロ・米ドル(EURUSD)は、1.13ドル前半で取引された。朝方にウクライナ問題や早期の利上げ観測の強まりからリスクオフの動きが強まり、1月10日以来の安値1.1291ドルを付けていたが、安値が意識されると買戻しが入り徐々に値を上げ、株価の上昇も支えとなり終値は1.1326ドルとなった。

ユーロ・円(EURJPY)は、128円後半から129円前半に値を上げた。朝方は欧州の地政学リスクの高まりからリスクオフの円買いが優勢となり昨年12月21日以来の安値128.41円まで値を下げたが、株式市場が上昇に転じるとユーロ買いに転じて値を上げ、終値は129.07円だった。

米ドル・円(USDJPY)は、113円半ばから後半に値を上げた。リスク回避の強まりから昨年12月20日以来の安値113.47円まで安くなったが、徐々に値を戻した。株価の上昇や長期金利が1.70%台から1.77%台に上昇したことも支えとなり、この日の高値114.00円まで買われ113.95円で終えた。

NYダウ平均 USD 34,364.50 +99.13 (+0.28%)

NASDAQ総合 USD 13,855.130 +86.208 (+0.62%)

S&P500 USD 4,410.13 +12.19(+0.28%)

1月24日の米株式市場のダウ工業株30種平均は、7日ぶりに前日の終値を上回った。早期の金融政策正常化への警戒感やウクライナ情勢への懸念から、リスク回避の動きが優勢となり昼頃に1,100ドル超、前日の終値を下回り昨年4月1日(33,153.21ドル)以来の安値を付けた。その後は、安値圏に下落した反動から買戻しが入り、堅調に値を上げた。

米国債10年 1.776(+0.79%)

NY原油(WTI) 1バレル=USD 83.31 -1.83(-2.15%)(3月渡し)

NY金(COMEX) 1オンス=USD 1,841.7 +9.9(+0.54%)(2月渡し)

【日本】日経平均上昇から米ドル買いに

1月24日の東京外国為替市場は、朝方に先週末の日米の株価指数低下やウクライナ情勢への懸念が高まりからリスク回避のリスクオフの姿勢が強まったが、日経平均が上昇すると持ち直した。

米ドル・円は113円後半中心の取引だった。日経平均が値を上げると、この日の高値113.98円まで上昇したが、連邦公開市場委員会(FOMC)の開催を前にリスク回避の姿勢再びが強まり徐々に値を下げた。17時時点では113.76円だった。

ユーロ・米ドルは1.13ドル前半での取引となった。ウクライナ問題から弱い状況が続いており、徐々に値を下げ、この日の安値1.1315ドルまで売られた。その後は、安値が意識され持ち直し17時時点では1.1323ドルだった。

ユーロ・円は129円前半から128円後半に値を上げた。ウクライナ情勢への警戒感の高まりから徐々に値を下げ、17時時点では128.81円となった。

日経平均株価 27,588.37円 +66.11(+0.24%)

安値27,203.33円 - 高値 27,627.60円

東証出来高 1,080,96万株

東証売買代金 2兆6447.60億円

1月24日の日経平均株価は前日の終値をわずかに上回った。朝方は、先週末の米国主要3指数下落やインフレによる金融政策正常化への警戒感の高まりからハイテク株や株価収益率(※)の高い成長株が売られた。その後は、相場より低い価格となっていた半導体関連や銀行、海運株が買い戻され、徐々に値を上げ14時30分頃には前日の終値を100円超上回り、そのままプラス圏で終えた。

(※)株価収益率(PER)とは、企業の成長性を分析する指標の一つ。株価が1株ごとの当期純利益の何倍まで買われているかを表しており、値が大きいほど割安となる。今のような長期金利の指標とされる10年債の金利が上昇している時は、PERの値より金利の方が大きくなり割安感が減るため、ハイテク株を中心としたPERの高い株の魅力が減少し売られやすい。

無担保コール翌日物金利 -0.021%

国債先物・22年3月限 150.93 (-0.04)

10年長期金利 0.135%(+0.005)

【マーケットアナリティクス】ニュージーランドドル・米ドル、最も重要な下値支持線を下回る(1月24日 15:24 CET)

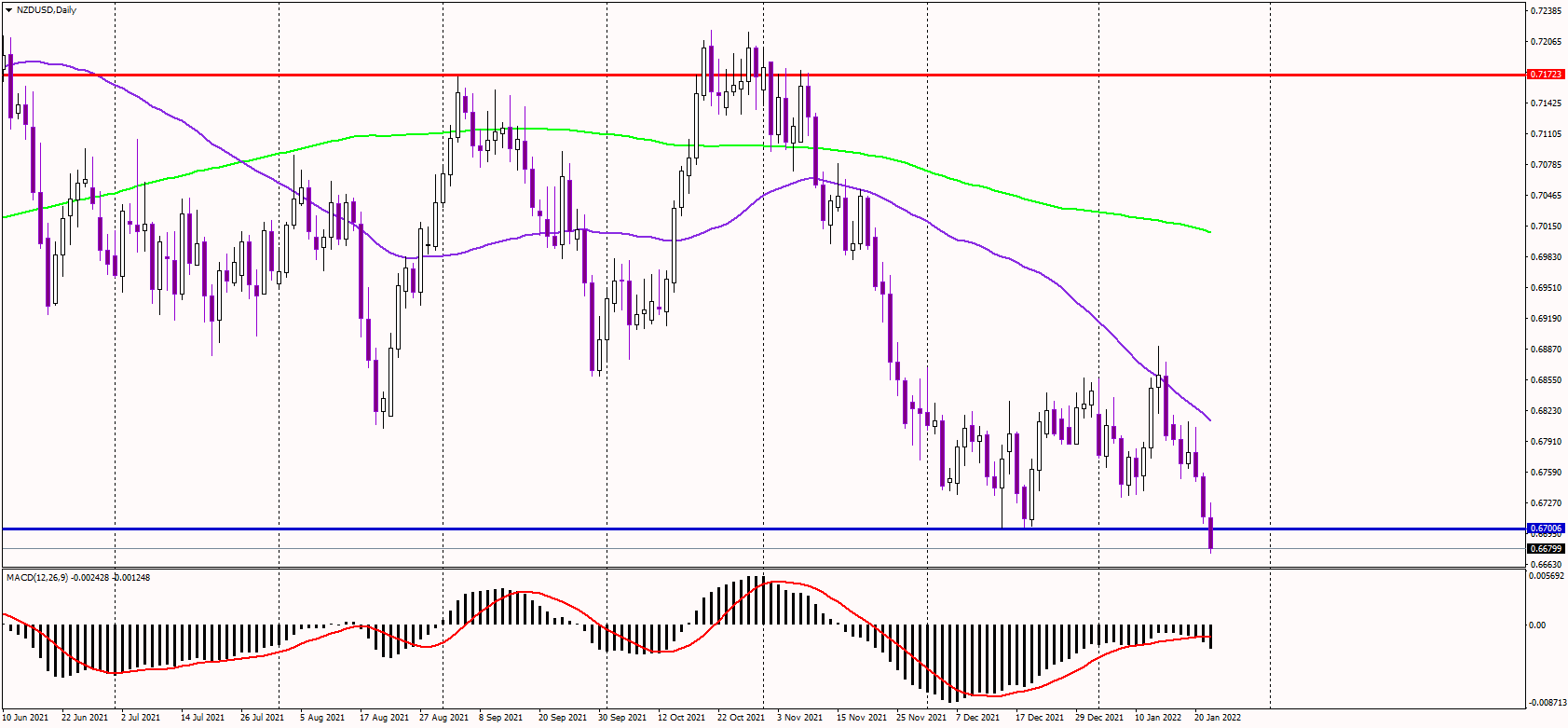

リスク資産の大半にとって弱気(ベア)な投資家心理が続き、ニュージーランドドル・米ドル(NZDUSD)は2020年11月以来の0.67ドル以下に下回った。

株式市場が再び急落し安全資産通貨である米ドルが買われた。12月の安値0.67ドルを下に抜けしたことで、0.67ドル台が主な上値抵抗線(レジスタンス)となり、中期的な弱気トレンドが確認された。ニュージーランドドルがこの下で取引される限り、見通しは弱気となるようだ。

負の相場の勢いが持続する場合、今週は0.66ドルに向かって急速に下落する可能性がある。もしくは、0.67ドルの上値抵抗線を上回り、当面の下降トレンドが解除される必要もあり、この場合0.6780ドルまで上昇する可能性がある。

今週の連邦準備制度理事会(FRB)の決定により、FRBは3月に利上げを行う用意があることを金融政策正常化に積極的なタカ派的な姿勢が見られれば、その後すぐに保有有価証券の再投資の縮小によりバランスシートの縮小を開始する可能性がある。よって、米ドルはこの決定に向け強気(ブル)な勢いを維持する可能性がある。

一方で、最近の株価の下落を考慮した場合は、FRBはやや金融緩和を続けるハト派的な発言となり、市場を落ち着かせるためにバランスシートの縮小を遅らせる可能性もある。

ニュージーランドドル・米ドルデイリーチャート 1月24日(CET・中央ヨーロッパ時間)

引用元: “NZDUSD drops to 14-mth lows” (2022年1月24日, AXIORY Global Market News)

追記:1月25日、日本時間6:00ニュージーランドドル・米ドルは0.6695-0.6696ドルで取引されている