2022/10/18 7:38 JST投稿

【米国】

為替(10月18日6時00分)

米ドル円(USDJPY) 149.02-149.04 (円)

ユーロ円(EURJPY) 146.60-146.71 (円)

ユーロ米ドル(EURUSD) 0.9839-0.9841 (米ドル)

ポンド円(GBPJPY) 169.23-169.33 (円)

ポンド米ドル(GBPUSD) 1.1357-1.1360 (米ドル)

10月17日のニューヨーク外国為替市場に影響を与えた大きなのは、10月ニューヨーク連銀製造業景気指数(結果:-9.1、予想:-4.2、前回:-1.5)の大幅な減退だった。高インフレから消費意欲の低下が示され、景気減速懸念が強まった。

また、英トラス政権が打ち出した減税策の撤回から英国債が上昇した影響から米国債も上昇。米長期金利が低下し、米ドル売りも出ている。

金融政策の影響を受けやすい2年債と10年債(長期金利)の利回りは、72日連続で逆転(逆イールド)しており、終値ベースでは2年債が4.458%、10年債が4.012%だった。

米ドル・円(USDJPY)では、朝方は10月ニューヨーク連銀製造業景気指数の弱い結果や長期金利の低下から米ドル売りが優勢だった。148.57円まで売られたが、リスク選好が強まった上、日米金利差が意識されると徐々に値を戻し、1990年8月以来、32年ぶりの高値を更新し149.08円を付け149.04円で終えている。

ユーロ・米ドル(EURUSD)は、英トラス政権の金融政策撤回を受け投資家心理が上向いた。米経済指標の弱い結果も後押しとなり、ユーロ買いが強まり前週末の高値0.9808ドルを超え0.9852ドルまで値を伸ばした。その後も堅調な取引が続き、終値は0.9841ドルとなった。

ユーロ・円(EURJPY)でも、リスク選好姿勢が強まり堅調に値を上げた。株価の上昇も投資家心理を上向かせ2014年12月以来、約8年ぶりの高値146.72円を付け、終値は146.65円だった。

株式

NYダウ平均 USD 30,185.82 +550.99(+1.85%)

NASDAQ総合 USD 10,675.801 +354.413 (+3.43%)

S&P500 USD 3,677.95 +94.88(+2.64%)

10月17日の米株式市場のダウ工業株30種平均は前日の終値を上回った。主要企業の決算発表が本格化し、業績がさほど悪化しておらず見通しが明るいことがプラスとなった。英トラス政権の法人減税の撤回も寄与し、投資家心理が上向いている。朝方に前日の終値を677ドル上回る場面もあり、終日で前日の終値を上回る取引となった。

債券

米国債10年 4.012%(+0.006)

商品

NY原油(WTI) 1バレル=USD 85.46 -0.15(-0.18%)(11月渡し)

NY金(COMEX) 1オンス=USD 1,664.00 +15.10(+0.92%)(12月渡し)

【日本】USDJPY 32年ぶりの高値圏で堅調に推移

為替(17時)

10月17日の東京外国為替市場では、14日のニューヨーク市場で米ドルが対円で32年ぶりの安値(148.86円)をつけ、高値圏で推移している。バイデン大統領が先週末に「ドル高を懸念していない。米国経済は力強い」と述べた影響も大きかった。

また、鈴木俊一財務相や神田真人財務官の口先介入が入り警戒感から上昇は限定的だった。鈴木財務相は「投機的な動きがあれば断固たる措置を取る」と述べ、神田財務官も「為替の過度な変動にしっかり対応していく」と述べている。

米ドル・円は、堅調に148円台後半で推移した。一方で、日本金融高官の口先介入から上昇は限定され、17時時点では148.64円となった。

ユーロ・米ドルは、大きな値動きは出なかった。欧州での地政学リスクや英金融政策の混乱から投資家心理が冷え込んだ影響が大きい。17時時点では0.9747ドルで取引されている。

ユーロ・円も、欧州の混乱を受け値動きが限られた。大きな動きはなく、17時時点では144.89円だった。

債券

国債先物・22年12月限 148.20 (-0.13)

10年長期金利 0.250%(+0.005)

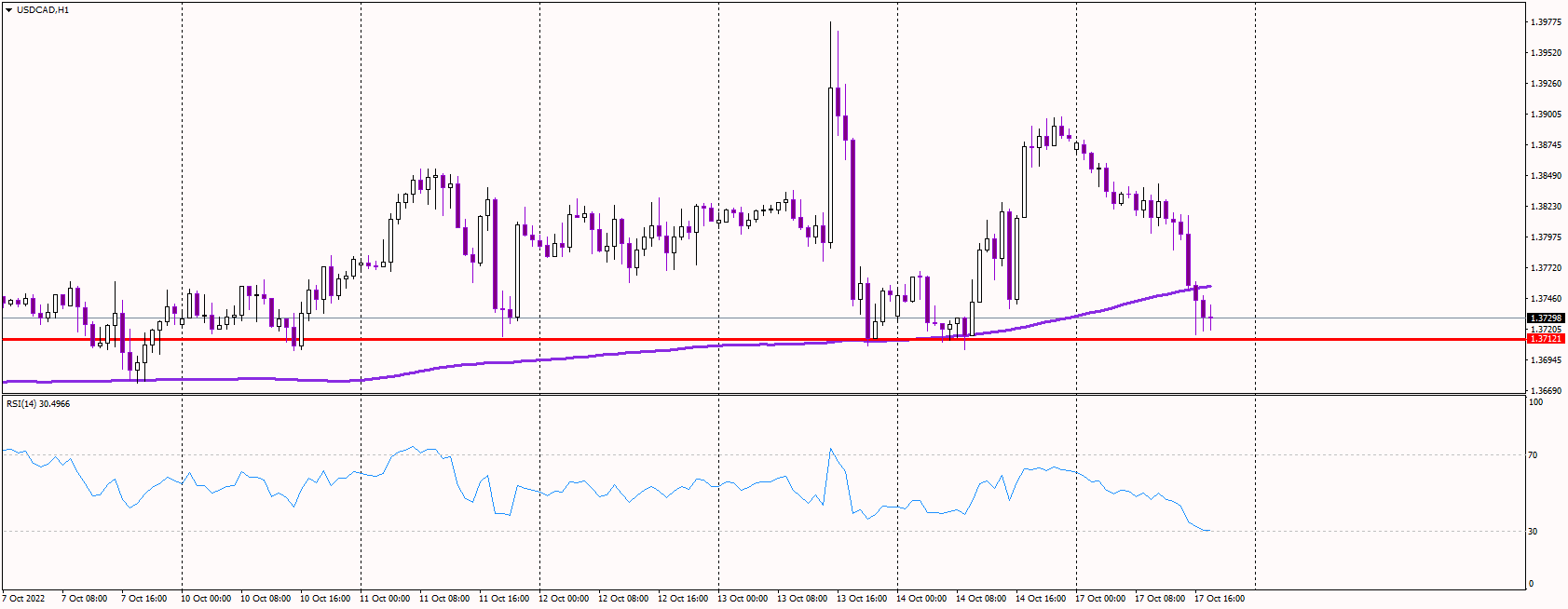

【マーケットアナリティクス】米ドル全面安の中、USDCADが急落(10月17日)

月曜日は投資家が全体的に買われた状況の中で米ドルを売り、他の通貨や米国株が買われたため、米ドルは著しく下落した。

本稿執筆時点では、カナダドルは米ドルに対し1%高で取引され、米ドル・カナダドル(USDCAD)を1.37に向け押し戻した。同時に、ドルインデックスが112.20に後退し、短期上昇トレンドラインを下回り、その日1%損失となったことが確認された。

カナダではインフレは依然として問題

2022年第3四半期の経済見通し調査が1日、カナダ銀行(BoC)により公表された。金利が上昇し、需要の伸びがパンデミック前の水準に近づく中、景況感が弱まり、多くの企業が売上の伸びを鈍化させると予想している。また、物価や賃金への圧力が緩和され始めたという初期の兆候がある一方で、企業のインフレ期待は依然として高い。

さらに、日用品やその他の基本的な商品の価格の下落圧力から、価格の伸びが緩やかになると予想している。さらに、給与の伸びも最近の高水準から減速すると予想した。企業の短期的なインフレ期待は、引き続きカナダ銀行のインフレ目標を上回っている。

長期的なインフレに対する企業の予測は最近より一貫しており、目標にかなり近づいている。インフレ率を2%以上と予想する企業の大半は、3年後の見通しを念頭に置いている。

10月のニューヨーク連銀製造業景気指数は、予想の-4に対して-9.1と大幅に低下し、9月の-1.5を下回り、米ドルを下押しする結果となった。

主要なサポートを試す

米ドルは、主要サポート(下値支持線)エリアである1.3710まで後退しており、維持されない場合、短期トレンドを弱気(ベア)に変えつつ、1.3650まで一気に下落する可能性がある。

上昇局面では、上値抵抗線(レジスタンス)は1.38にあり、強気(ブル)勢は市場のコントロールを取り戻すために、USDCADをその上に押し上げる必要があるだろう。

米ドル・カナダドル、デイリーチャート 10月17日(CET・中央ヨーロッパ時間)

引用元: “USDCAD Drops Sharply Amid Broad US Dollar Weakness” (2022年10月17日, AXIORY Global Market News)

追記:10月17日、日本時間6:00の米ドル・カナダドルは1.3713-1.3716カナダドルで取引されている