2022/05/06 7:24 JST投稿

【米国】

為替(5月6日6時00分)

米ドル円(USDJPY) 130.13-130.19 (円)

ユーロ円(EURJPY) 137.17-137.35 (円)

ユーロ米ドル(EURUSD) 1.0538-1.0542 (米ドル)

ポンド円(GBPJPY) 160.85-161.04 (円)

ポンド米ドル(GBPUSD) 1.2358-1.2368 (米ドル)

5月5日のニューヨーク外国為替市場の主なトピックスは、前日の米連邦公開市場委員会(FOMC)で金融緩和の引き締めが公表された流れを受け継ぎ、長期金利が2018年11月以来となる3.106%まで上昇した影響を受けた。原油先物価格の上昇や株価の下落もプラスとなり、米ドル買いが増加した。

また、朝方に発表された新規失業保険申請件数(前週分、結果:20.0万件、予想:18.2万件、前回:18.0万件)は、2月中旬以来の高水準となった。さらに、1-3月期 四半期非農業部門労働生産性(速報値、前期比、結果:-7.5%、予想:-5.4、前回:6.6)では、下げ幅が1947年第3四半期以来の大きさとなった。単位労働コストの伸びが加速し、賃金上昇による高インフレを押し上げることが示された。FRBは更なるインフレに向けた対応を迫られている。

さらに、イングランド銀行(英中央銀行・BOE)が主要政策金利を年0.75%から1.0%に引き上げた。4会合連続の利上げで、2009年以来、13年ぶりの水準となった。物価上昇率の見通しを引き上げ、2022年4-6月期は9%強で、10-12月期にピークを迎え、平均で10%を少し上回ると予測している。金利を上昇させたが、景気後退への関心が高まりポンド・米ドルは大幅に下落し、2020年6月以来の安値1.2336ドルを付けた。英2年債利回りは、欧州連合(EU)離脱方針が決まった16年の国民投票直後の大幅な低下と並び、一時、1.39%に低下した。コロナウイルスへの対応から景気悪化への注目が薄れていたが、改めて経済的に厳しい状況が露呈している。

米ドル・円(USDJPY)は、投資家心理が上向きリスクオフの米ドル買いが優勢だった。株価の下落や原油先物価格の上昇や長期金利が上昇したことがプラスとなった。経済指標で高インフレへの懸念が示され、小幅に米ドルが売られたものの限定的で、堅調に上昇し、この日の高値130.56円まで値を上げた。その後、小幅に値を下げるも戻し、終値は130.20円となった。

ユーロ・米ドル(EURUSD)は、米ドル・円で米ドル買いが優勢となり、徐々に値を下げ、この日の安値1.0493ドルを付けた。その後、値を戻し1.0542ドルで終えた。

ユーロ・円(EURJPY)は、米ドル・円とユーロ・米ドルの動きを同時に受け、方向性を失いながらも、この日の安値136.83円を付けた後は、徐々に値を上げ終値は137.25円だった。

株式

NYダウ平均 USD 32,997.97 -1,063.09 (-3.12%)

NASDAQ総合 USD 12,317.691 -647.165 (-4.99%)

S&P500 USD 4,146.87 -153.30(-3.56%)

5月5日の米株式市場のダウ工業株30種平均は、4日ぶりに終値を大幅に下回った。一時、前日の終値を1376ドル下回る場面があり、2020年6月以来、ほぼ2年ぶりの大きさの下落幅を記録した。前日のパウエルFRB議長の会見で高インフレが予想以上に進んでいる懸念が強まり投資家心理が弱まるリスクオフの姿勢が強まった。弱い経済指標も影響が大きく、長期金利が一時3.106%まで上昇した影響を受け、高い株価収益率(PER)のハイテク株中心に売られ、3指数揃って値を下げた。

債券

米国債10年 2.913%(-0.049)

商品

NY原油(WTI) 1バレル=USD 108.26 +0.45(+0.42%)(6月渡し)

NY金(COMEX) 1オンス=USD 1,875.7 +6.90(+0.37%)(6月渡し)

【日本】FOMCを終え、投資家心理が上向く

為替(17時)

5月5日の東京外国為替市場の主なトピックスは、連休の最終日ながらFOMCを無事に通過した安堵感から投資家心理が上向き、堅調な取引が行われた。前日にFRBの金利見通しに最も影響のある米2年債利回りが、一時2018年11月以来の高水準となる2.844%に上昇後、パウエル議長の発言を受け2.603%に低下した。しかし、この日は2.720%に上昇したことでよい影響を及ぼした。

また、イングランド銀行・金融政策委員会(MPC)の結果発表を前にポンドの値動きが激しくなった。特にポンド・米ドルでは、一時、この日の高値1.2635ドルから1.2518ドルまで値を下げた。

米ドル・円は、10時過ぎに、利益確定売りによってこの日の安値128.76円を付けた。その後はFOMCを無事通過し、米2年債利回りが上昇した影響から堅調に値を上げた。欧州勢参加後も堅調に値を上げ続け17時時点では129.69円となった。

ユーロ・米ドルは、米ドル買いが優勢となった影響を受け、昼過ぎに徐々に値を下げた。この日の安値1.0585ドルまで売られると、小幅に値を戻し17時時点では1.0598ドルだった。

ユーロ・円は、小幅ながら値動きが激しかった。米ドル・円につられた動きとなり、この日の安値136.83円から値動きが荒いながらも徐々に値を上げた。欧州勢参加後に、一時137.25円に値を下げる場面もあったが、すぐに値を戻し17時時点では137.44円で取引された。

*こどもの日の祝日のため債券は休場

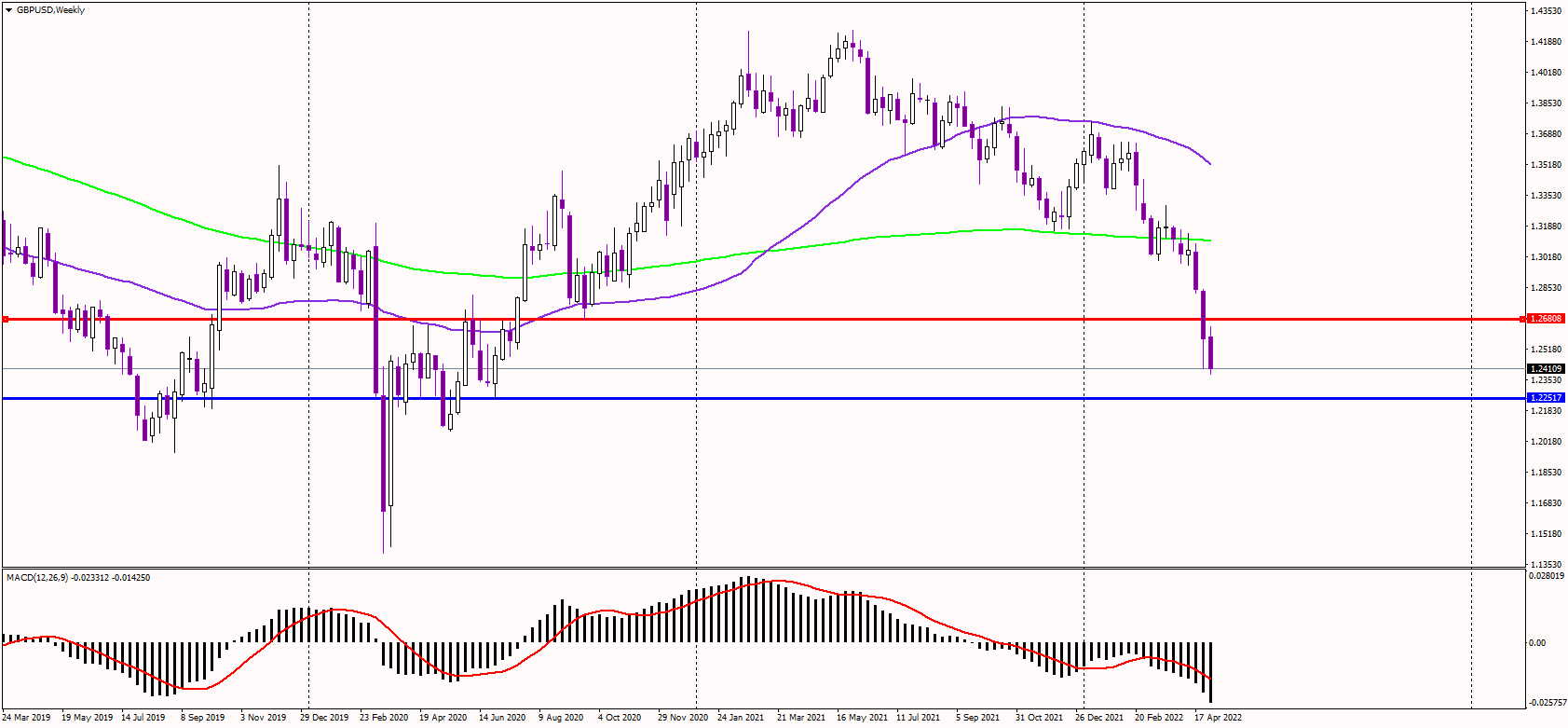

【マーケットアナリティクス】ポンド・米ドルは英中銀への失望を受け2年ぶりの安値に暴落(4月29日)

ポンド・米ドルは、木曜日の米国セッション中、最新のイングランド銀行(英中銀・BOE)の金融政策決定に反応し、約2%下落した。本稿執筆時点では、2020年6月以来の1.24ドル台で取引されている。

■BoEは十分なタカ派的ではない

BOEは木曜日、金利を25ベーシスポイント引き上げ、1.0%とした。MPCメンバー9人のうち6人が25ベーシスポイントの引き上げを支持し、3人が50ベーシスポイントの引き上げを要求した。ロイターの調査では、8人が25bpの引き上げを支持し、1人が反対票を投じたと予想されており、利上げは予測されていたものの票が割れたことは予想以上にタカ派的なものとなった。

さらに、その後の金融政策文書では、今後数ヶ月の間に何らかの追加的な金融引き締めが正当化される可能性があることを示唆されている。

しかし、2名のMPCメンバーは、GDPとインフレに対するリスクが均等に分散されているため、金利誘導は不適切と考えている。さらに、BOEでは2023年英国GDPを0.25%減少すると予想しており、ハト派的な変化を示している。

■見通しは依然ネガティブ

長期週足チャートは、1.2680ドル付近に位置する上値抵抗線(レジスタンス)により、弱気(ベア)の勢いが続いていることを示している。このレベルより下で取引される限り、長期、中期、短期の見通しすべてが、さらなる弱気を示していることになる。

このチャートでの次のターゲットは、2020年6月安値の1.2250ドル付近となる可能性がある。売られ過ぎの状況にもかかわらず、上昇するとすぐに売られる状況となっており、現状では弱気の圧力が確認されている。

ポンド・米ドルデイリーチャート 5月5日(CET・中央ヨーロッパ時間)

引用元: “GBPUSD Craters to 2-Yr Lows After BoE Disappointment” (2022年5月5日, AXIORY Global Market News)

追記:5月6日、日本時間6:00のポンド・米ドルは1.2358-1.2368ドルで取引されている